推荐阅读

【推荐阅读】硝烟未落,厮杀再起:快递行业真到最后一战了吗?(上)

2021-06-07

对于籍贯安徽的“通达系”快递员老俞来说,这份每天14小时的工作就是一个算术游戏。

首先是派件。老俞累死累活每天能送300件,每件派费1块,这样就有300块;不过为了省事,至少有80单他会放快递柜或驿站,一单交租5毛,这样收入只剩300-80×0.5=260元。老俞一个月干满30天,节假日无休,能赚到30×260=7800块钱。

其次是收件。派件收入天花板明显,要想多挣点还得靠收件。不过老俞负责的区域只有些做酒水的散客,每天仅能收30件左右,每件收客户5块钱,抛掉打包、胶带等成本后交给网点一个能赚2块,这样一天还能多60块,一个月就是60×30=1800元。

这些散客什么时候能出一个日发1000件的大客,就是老俞每天睡前祈祷和意淫的事情。

进出小区也是个数学题。老俞覆盖的片区包括两个高档电梯小区和一个大型老破旧小区,后者都是6层没电梯的拆迁房,送一单耗时是电梯房的2倍,耗的体力则更多。有时看到单子上全是一堆5楼6楼,1楼2楼寥寥无几,他就喉头一甜,特别想吐血。

7800+1800=9600不是老俞的纯收入,还要扣掉电动三轮的租金200,每月话费200,还有无处可逃的罚款——丢件要罚,投诉要罚,签收率低了也要罚。老俞刚开始干的时候一个月能被扣两三千,现在业务熟稔了,但每月也少不了1000块。

所以老俞的收入公式是:纯收入=派件费7800+收件差价1800-三轮租金200-话费200-罚款1000=8200元。

这份勉强够用的收入,背后是每天至少14个小时的工作:早晨6点起床到网点去拣货,扫描,装车,配送,晚上回来后要接着扫描,分拣,集包,平时9点下班,遇到双11或者618,那肯定要干到凌晨,平时吃饭也是在配送途中,随便对付几口。

尽管单量持续增多,但老俞2019年后明显感到挣钱越来越难:派件费以前都要1块多,现在经常降到8毛甚至6毛,而网点和总部的罚款也在飞涨,“找各种理由扣你钱”。以前他还眼红顺丰那些跑写字楼的小哥,这两年也不羡慕了,“挣的还没我们多。”

老俞的公式里无法显示的,是他所在行业的又一场血腥战争。自诞生以来,中国的快递行业以“一年一小打,五年一大打”的节奏在重复一轮轮价格战,“活越来越多,钱越来越少”。而过去两年,本已硝烟落定的快递市场又掀起了一轮惨烈厮杀。

这会是行业的最后一战吗?资本会心疼快递giegie吗?要想搞清楚这些问题,需要理解以下四个维度的事实:

分化:一个行业,两种活法

固化:六大寡头的前世今生

激化:从“6进3”,到“9进3”

恶化:最后一战何时能打完?

本文将围绕这四个角度展开,下面进入正文部分。

01分化:一个行业,两种活法

虽然都叫快递,但这个行业明显有两种活法,一个叫做时效件,一个叫做电商件。

时效件顾名思义,送的东西大多也是文件、票据、高价消费品等,对安全和稳定的要求高,对速度的要求也高,通常都用航空运力来送;电商件也是字面意思,涵盖绝大多数我们日常购买的电商物品,对安全稳定的要求相对低,在速度上容忍度更高。

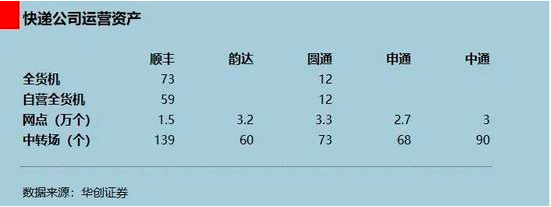

中国时效件市场有接近80%的份额被顺丰和EMS占据,这里面很重要的一个原因是时效件市场既有重资产壁垒,也有政策壁垒:要保证运输时效,需要耗费大量资金建设运力,尤其是航空运力,而无论是成立航空公司还是购买货运飞机,都需要审批。

有极高门槛的行业,对行业龙头往往是天然的利好。比如顺丰旗下拥有75架货运飞机,每年能做160万吨的航空运输量,差不多是全国航空货运量的1/3,遥遥领先其他快递公司。而对EMS来说,得益于超强覆盖度,每年寄录取通知书就是个大市场。

而电商件则是“四通一达”(圆通申通百世中通韵达)的天下。两者最简单粗暴的对比就是价格:时效件的首重价格(跨省)往往23元起步,电商件只有3元。不过虽然单票价格低,但电商件贡献了超过80%的快递单量,对快递行业成长的最大推力。

时效件与电商件更大的区别在上游:用时效件的大多是个人和企业消费者,这个群体虽然规模大,但非常分散,议价权掌握在快递公司手里;用电商件的上游是电商卖家,发货集中,商家能通过各种渠道知道哪家快递最便宜,快递公司反而没什么议价权。

换句话说,时效件是一个toC消费品,还能做出即日达、次日达、次晨达等差异化服务,赚品牌溢价;电商件则是toB工业品,表面上量大,本质上是搬运工。广大皇冠卖家虽然属于资本家,但利润不一定有阿里P8年薪高,选快递自然是价格压倒一切。

这些差异造就了其他行业难得一见的场景:市占率不到10%的顺丰2020年净利润为73亿元,跟三通一达(市占率60%+)加起来的76亿相差无几。

快递行业的细分区别还不止于此。李志刚在《创京东》里讲了一个故事:京东的物流扩张到深圳时,去挖当地韵达的网点。第二天,韵达小哥们就全部换上了京东的工作服,原因简单粗暴:韵达的网点连个电风扇都没有,但京东答应给网点装空调。

这其中的原因是两者业务模式的区别:京东是自营模式,通达系是加盟模式。

所谓自营模式,即快递公司把收件、分拣、运输、派件各个环节都揽在自己手里,自己建网点,自己招快递员,自己购买或租赁运输车辆,成本高、资产重,光五险一金就是一笔巨额开支,刘强东曾宣称2017年“为兄弟们缴纳了60亿的保险和公积金”。

京东能做自营物流,核心在于京东有自营的电商业务,可以“钦点”自家配送。而京东自营商品又以3C数码为主,特点是单价高、体积小、退货率低,能够支撑高昂的物流成本。反过来说,高单价商品对安全与稳定的要求,也会倒逼商家推高物流成本。

而加盟模式,则是国内独创的模式:快递公司把取件和派件都外包给加盟网点,自己专注于分拣和运输。优点则轻资产、低成本、扩张快。快递员都是加盟商的员工,连自家兄弟都不算,自然也不用交社保了。缺点也很明显——服务质量难以管控。

以通达系为代表的快递公司,用“加盟模式”来做“电商件”,一直占据着中国快递市场超过70%的份额。因为只有这种模式,才能最大程度满足中国电商市场对配送成本下降的变态需求。中国老百姓能享受到全球最发达的电商基础设施,离不开这种模式。

相反,用“加盟模式”来做“时效件”,效果就很一般。比如在2007年,圆通老板喻渭蛟赴美考察,被资本主义快递深深震慑,提出“没有飞机的快递公司,不是真正的快递公司[6]“,回国后开始摸着顺丰过河。但由于加盟模式的制约,飞机拉的货和货车拉的货,都被加盟商用同一辆电瓶车送上门,完全快不起来。2019年,圆通航空亏损1.88亿,反而成了拖累。

对这类电商件而言,在每天业务量不足500万票时,单个包裹运输成本大约在1-2元之间;而当每天业务量超过2000万票时,这个成本就能下降到0.6-0.9元之间。换言之,快递公司只能不断扩张获得规模效应,才能不断压低成本,形成良性循环。

情商高的人讲“规模-成本良性循环”时,智商高的人就能看到“同质化内卷”。当一个行业陷入彻底的同质化竞争时,唯一的竞争力就只剩下了价格。不断压低成本,不断扩大规模也就成了唯一的活路。这个行业的竞争格局,也决定了这个行业的发展剧本:

宁愿累死自己,也要饿死同行。

02固化:六大寡头的前世今生

追溯起来,中国电商和中国快递的第一次胜利会师,发生在2005年。

那一年,圆通和淘宝签约,直接把电商件从20元的起步价干到了12元。随后,申通韵达等公司也接入淘宝体系,单价进一步下探到了8元。据说马云当年先找了顺丰和EMS,但砍价失败,只有喻渭蛟解放思想,认为”电商未来是一个很大的机会[6]“。

2012年开始,通达系中成立时间最晚的中通,掀起了快递业第一次惨烈的价格战,一度出现了“10元3票”、“1000元包仓”等跳楼价,把单价进一步拉低到了6元左右。价格换规模带来的最直接的短期结果,就是服务质量大幅下滑,网上骂成一片。

2013年双11,韵达北京金融街派送站的加盟商失联,21名员工被拖欠了3个月工资,站内积压了两万件包裹[8]。对加盟网点来说,电动车比快递员值钱得多,所以就出现了一个悲哀的局面:网点大多给送货的车投保,但不给快递员上保险和交社保[8]。

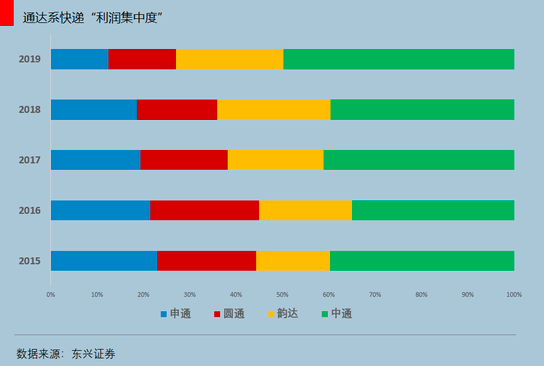

虽然几乎每一年,都有“看得见的手”对快递行业殷切关怀,呼吁“苦练内功,转型升级”,但这种话本质上就和“熬夜有害健康”一样,大家都同意,但没人去做。更何况中通借助价格战收获了丰厚的回报,2015年,中通站稳市占率第一,并一路领跑。

“价格战”这个词,听起来简单粗暴,但其实是门技术活。中通的后来居上,实际上是一场长期准备、精心谋划的反攻:

1)超前布局省际班车。2005年,中通率先开通了杭州到广州、杭州到北京两条跨省班车,避开了飞机不能运化妆品和铁路有时刻限制的缺点,成本也更低。随后,中通将车辆外包转为自己投资买车,并且给所有车辆都装上了GPS定位。2005年底,中通全网每天收件量同比大涨60%。

2)通过派费平衡利益。为了避免东部扎堆内卷、西部没人送货的情况,中通在2009年提出了“有偿派送”方案,并且划分了ABCD四个派费等级,加大对欠发达地区的激励。比如西藏是4元,新疆是2.5到3元,华东只有1.5元,用高额激励提高末端服务质量,扩大了市场份额。

3)来了就是自家兄弟。2010年开始,中通通过股权置换将原先加盟的转运中心变成直营,同时鼓励员工投资干线车队,按利润分红,把员工都变成自家兄弟,通过全员持股形成利益共同体。各家快递公司IPO前,中通的高管与员工持股达到26.5%,圆通和韵达只有2.25%和2.19%,申通为0。

做完了这些准备工作,2013年初,中通又引入红杉作为投资人,为价格战补充了弹药。以DHL、UPS和联邦快递为代表的海外快递品牌,经过了一轮社会主义价格战的洗礼,迅速被边缘化。

到了2017年左右,中国快递行业迎来了一个重大的时间节点:快递结束了业务量年均增长50%的甜蜜时光,增速一下腰斩到了25%左右。行业的蛋糕缩水,想要继续扩大份额,就只能继续抢了,这也是2018年后新二轮惨烈价格战的直接导火索。

与第一轮不同的是,2018年后头部快递公司大多都已经跨过了“2000万日单量”的阈值,手握明显的成本优势;另一方面,随着行业增长日趋稳定,头部公司网络效应日益明显,新玩家入场的成本越来越高。换句话说,走向寡头垄断只是时间问题。

因此,2018开始的第二轮价格战,也就成了寡头对中小快递的一次收割:你降多少我降多少,我降多少你也只能降多少,反正先扛不住的是你。

剧本也确实是这样写的:2019年3月,国通快递全网停工,所有员工放假;一个月后,全峰快递终止业务,最后44辆卡车被拍卖;6月,优速快递被普洛斯系收购,全一快递则在10月终止业务;凡客旗下的如风达与唯品会旗下的品骏快递也相继终止业务。

随着中小快递陆续退场,快递市场的集中度在2019年达到顶峰,6大寡头(四通一达+顺丰,不包括京东)分享了超过80%的市场份额。在长达十年的价格战中,中通成了电商件领域最大的赢家:2019年,中通的利润占据了“三通一达”的总利润的49.8%。

复盘快递业的十年价格战就会发现:时效件市场竞争相对缓和,电商件市场战事激烈,而决定电商件领域成败的唯一因素,其实就是对成本的控制。谁能做到成本比所有人都低,谁就能最终获得最大的份额,这也是中通从落后到领跑的最大秘密。

但问题是:武功再高,也怕菜刀,如果有人就是持续亏钱跟你打怎么办?

参考资料:

[1]中通寡头之战:2020年资本性开支猛增至92亿元,每日经济新闻

[2] 马云首次回应顺丰:它是一家优秀的公司,除了价格贵了点,虎嗅

[3] 创京东,李志刚

[4] 快递价格战背后谁身陷其中,成都商报

[5] 菜鸟吞下通达系,界面新闻

[6] 四通一达沉浮史,界面新闻

[7] 民营快递开打价格战杀红眼:割肉抢件10元3票,经济参考报

[8] 圆通积压快件背后:十年价格战民营快递正遇寒冬,新京报

[9] 韵达、申通、圆通联手封杀极兔速递,21世纪经济报道

(编辑:卓代创新中心 原作者:李墨天)