推荐阅读

【推荐阅读】任泽平:应建设多层次养老保障体系 加大养老产业金融支持探索(中)

2022-03-09

二、中国养老金融体系的现状和挑战

中国短短三十年建立起覆盖10亿人口、参保率超过90%的基本养老保险体系,并保持养老金水平连续十七年上涨,为人民创造美好生活奠定了坚实基础。但严峻的老龄化形势对多层次养老保障体系提出更多挑战,需在顶层设计、部门协调、区域协调、激发市场主体积极性方面统筹推进。

(一)养老金储备约13万亿,收支平衡压力较大

我国拥有世界上规模最大的社会保障体系,基本养老保险覆盖约10亿人,但养老金投资规模仍远低于发达经济体水平。

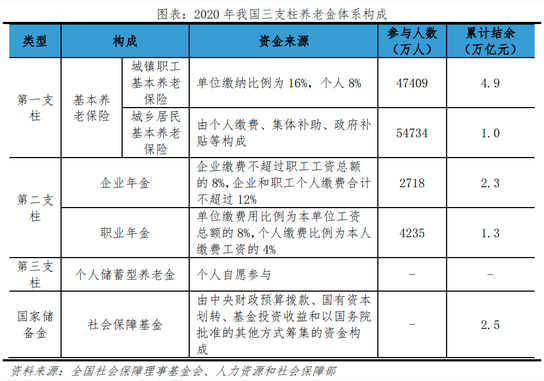

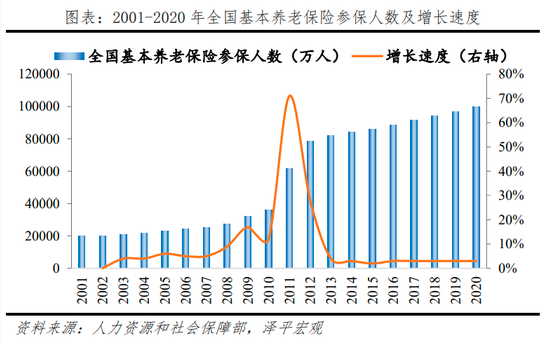

从我国情况看,我国养老金建设起步较晚,自1991年6月国务院发布《关于企业职工养老保险改革的决定》后,开始探索建立基本养老保险、企业补充养老保险和个人储蓄型养老保险相结合的多层次养老保障体系。过去三十多年,基本养老保险在覆盖面上大幅提升。2020年末,基本养老保险参保人数合计9.99亿、参保率超过90%。总体来看,2021年我国养老金储备约13万亿元,养老金第一支柱加上全国社保基金占比近70%,第二支柱占比约30%,第三支柱仍在探索。

伴随人口老龄化加速到来,养老金维持收支平衡的压力较大。过去在人口年龄结构均衡且长期不变的情况下,目前的养老金收支体系能够发挥良好的养老保障功能,但随着老龄化加速到来,作为养老金筹集来源的劳动力规模持续缩减,而支取需求的老年人口规模迅速扩大,养老金将不可避免地出现收支缺口,威胁制度的可持续性。中国社科院《中国养老金精算报告2019-2050》预测,养老金收不抵支出现在2028年,到2035年将耗尽累计结余。

(二)公共养老金占比70%,覆盖广,统筹层次低,替代率低

第一支柱为基本养老保险,包括城镇职工基本养老保险、城乡居民基本养老保险等,参保人数约10亿。城镇职工基本养老保险覆盖城镇单位职工,实行统账结合制,用人单位缴纳比例16%,用于社会统筹、实行“现收现付制”,个人缴纳8%,进入个人账户、实行“积累制”。2021年9月参保人数47409万人,基金累计结存49485.5亿元。城乡居民养老保险覆盖16岁以上、在校学生意外、未参加城镇职工基本养老保险的人群,资金由个人缴费、集体补助、政府补贴等构成,2021年9月底参保人数54734万人,基金累计结存10861.9亿元。基本养老保险参保人数合计10.21亿、参保率超过90%。

基本养老保险统筹层级较低,增加协调成本。长期以来,我国养老保险基金分散在全国2000多个以县市为主的统筹单位之中,人口流出区域养老金收不抵支,需要靠中央调剂维持平衡;同时,县、市和省逐级收缴发放的模式和投资运营之间衔接存在困难,限制了市场化投资运营。提高统筹层次已经写入“十四五”,2020年我国基本养老保险实现省级统筹,目标2025年实现全国统筹。

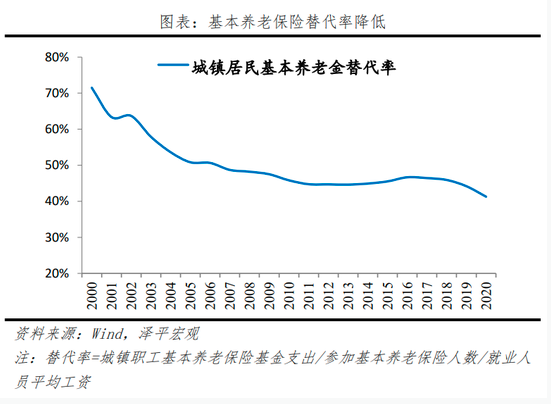

我国养老金水平连续十八年上涨,但养老金替代率水平仍不足。21世纪以来,我国养老金水平连续十八年上涨,由最初人均572元/月上升到3450元/月。但基本养老金替代率近年来却下降,全国平均或不足50%,而国际公认的比较适合的养老金替代率为70%~85%,我国较低的养老金水平离满足体面养老的需求还有一定差距。

(三)私人养老金占比30%,覆盖率低,市场主体参与意愿不足

私人养老金主要分为企业主导的第二支柱和个人主导的第三支柱,是公共养老金的重要补充。

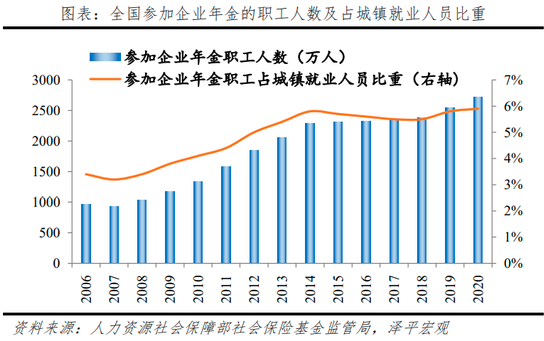

我国第二支柱参与人数近7000万,由企业年金和职业年金组成,覆盖率低,民营企业参与积极性不高。企业年金要求由企业与职工一方集体协商、自主确立,实行完全积累制。2007-2014年企业年金参保人数从939万迅速增至2293万,年均增速超过10%,但2015年后增速明显下滑。截至2020年底,企业年金参与企业数为10.5万个,参与人数约2718万,积累基金约2.3万亿元。从行业看,建立企业年金制度的企业大多集中在能源、电力、铁路、交通等行业,且大约3/4为国有企业,民企占比很小。职业年金面向机关事业单位及人员,截至2020年末参与人数约4235万人、基本实现全覆盖,金额约1.3万亿元。

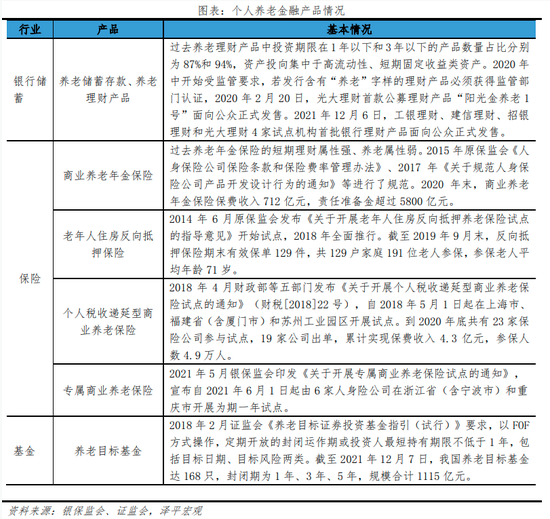

我国第三支柱建设尚处起步阶段,尚未出台账户制。近年来,我国主要在产品端对第三支柱建设进行了积极探索,在政策推动下保险、银行、基金已开始推进产品建设,但第三支柱的账户制度、税收优惠、产品标准等顶层设计尚未出台。2018年,我国试点税延商业养老保险,所谓“税延”,是指个人所得收入用于购买指定养老金融产品时,延缓缴纳个人所得税,到领取环节再收税的“税收延期制度”。但目前试点的税延商业养老保险2020年末规模仅4亿,该政策对仅缴纳3%税率和不缴税的中低收入人群存在负向激励,而对税率在10%及以上的中高收入人群吸引力不足。

私人养老金产品层面,缺乏统一规范的标准、养老金融产品有效供给不足。一是我国还缺乏养老金融产品的统一法规,对产品标准、业务范围、从业机构、服务标准、业务流程等内容进行界定和规范。二是在金融分业监管背景下,银行主营存款、固定收益类理财,证券主营券商集合理财,保险主营寿险和健康险,分业运营制约了“一站式”财富管理的发展,具有长期养老功能、符合生命周期管理特点的养老金融产品有效供给不足。从实践情况看,银行及理财子公司过去推出的养老储蓄存款、养老理财产品由于养老属性弱,受监管指导已全面取消。在基金业,截止2022年1月14日,我国已经成立178只养老目标基金(FOF),最新规模1157亿元,据不完全统计,户数突破332万户,但仅占总人口比重0.24%。同时,养老信托和养老保险整体上也没有形成规模。

(四)养老金区域和城乡差距拉大

区域不平衡程度越发突出,呈现“强者越强、弱者越弱”的格局。从财政部公布的《2021年中央调剂基金缴拨差额情况表》来看,只有广东、北京、福建、江苏、浙江、上海、山东在内的7个地区实现了对中央调剂基金的净贡献,其中广东养老金收入4532亿元,净贡献726亿元,均位列第一,而辽宁与黑龙江分别领取下拨基金625与547亿元,连续多年成为受补贴最多的省份。此外,2021年中央调剂基金缴拨差额预算数均超过上年执行数100%,这意味着受补贴区域的养老金收不抵支情况越发严重,而养老金结余地区将进一步增加养老金净贡献,区域差距进一步拉大。

城乡养老金差距值得关注,农村养老保险人均领取额每月不足200元。2020年城镇职工基本养老保险人均领取额40198元/年(折合3350元/月),而城乡居民养老保险人均领取额仅有2089元/年(折合174元/月),相差约二十倍。造成城乡差距的直接原因是养老保险“双轨制”。其中城镇从业人员养老金缴费标准高,退休金水平高。而城乡居民养老保险个人缴费标准更低,主要依靠国家补贴。若要缩小城乡养老金差距,降低职工养老金待遇将引起不满,而提高农村居民养老金待遇,财政无法负担,因此短期内上述差距仍将存在。

(五)养老金市场化投资运营程度较低,长期面临贬值压力

我国养老金投资总体比较保守,权益类资产欠配。2021年,人社部调整年金基金投资范围,流动性资产占比不低于5%,固定收益类资产占比不高于135%,权益类资产不高于40%、目前实际占比可能在10%-20%左右。但从国际上看,据WillisTowersWatson统计,全球养老金资产最多的七个国家(美国、英国、日本、澳大利亚、加拿大、荷兰、瑞士),权益投资占比达到43%。

养老金入市比例约20%,大量沉睡资金将跑输通胀。2020年基本养老保险委托投资到账金额1.05万亿元,入市资金体量不到20%,2016年12月-2020年年均投资收益率6.89%。没有入市的基本养老金只能投向国债和银行定期存款,将大幅跑输通胀。社保基金2020年投资收益率为15.84%,自2000年8月成立以来年均投资收益率8.51%。企业年金2020年投资收益率为10.31%,自2007年以来年均加权平均收益率为7.30%。

缺乏长周期考核机制,交易过程呈现“散户化”的倾向,不符合养老金长期投资的基本特点。一些企业年金和职业年金甚至进行月度、周度排名。这种做法使投资短期化,极大削弱了长期资金的优势,在强大的考核和业绩压力下,一些机构“追涨杀跌”的短期行为仍较为普遍。

(编辑:卓代创新中心 原作者:梁建章)